关注掌链公众号

洞悉物流供应链

中国供应链金融发展怎么样?

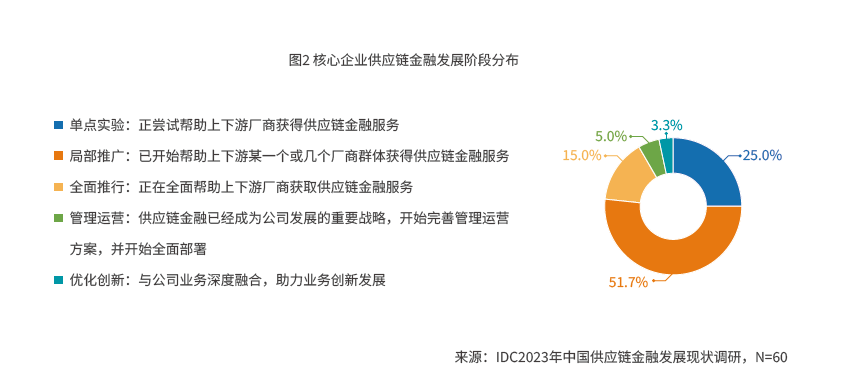

超过75%核心企业的供应链金融业务处于单点试验或者局部推广阶段;

61.7%的核心企业表示,供应链金融需求主要来自企业的下游,但在实际业务开展中,超过一半的受访者表示,其下游经销商没有获得过融资;

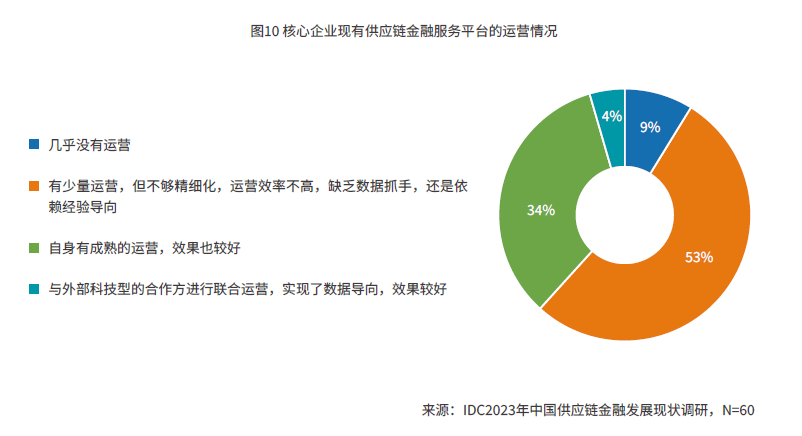

53.2%的受访者反馈现有供应链金融服务平台有少量运营,但不够精细化,运营效率不高,缺乏数据抓手,还是依赖经验导向……

在近日IDC联合京东科技发布的《2023供应链金融科技发展洞察白皮书》给出这些答案。

报告对分布在制造业、消费品、能源化工、交通运输、ICT行业的60家核心企业(以主营业务规模在50亿元人民币以上的企业为主)使用供应链金融的发展现状,进行了定量调研,同时也结合了部分核心企业和金融机构的深访。

近年来,供应链金融的发展迎来高歌猛进。在政策推动、市场需求、供给意愿、技术赋能等因素下,供应链金融的市场价值、业务模式、服务场景、产品创新等都迎来了新的发展范式。

但目前,行业仍面临着供应链金融的惠及面还有待进一步提升,供应链金融上下游融资痛点均存在,下游融资可获得性更低等几方面问题。

从供应链金融惠及面的角度来看,25%的受访企业供应链金融业务还处于单点实验阶段,51.7%的受访企业供应链金融业务正处于局部推广阶段,而全面推行、管理运营等阶段较少,还存在提升空间。

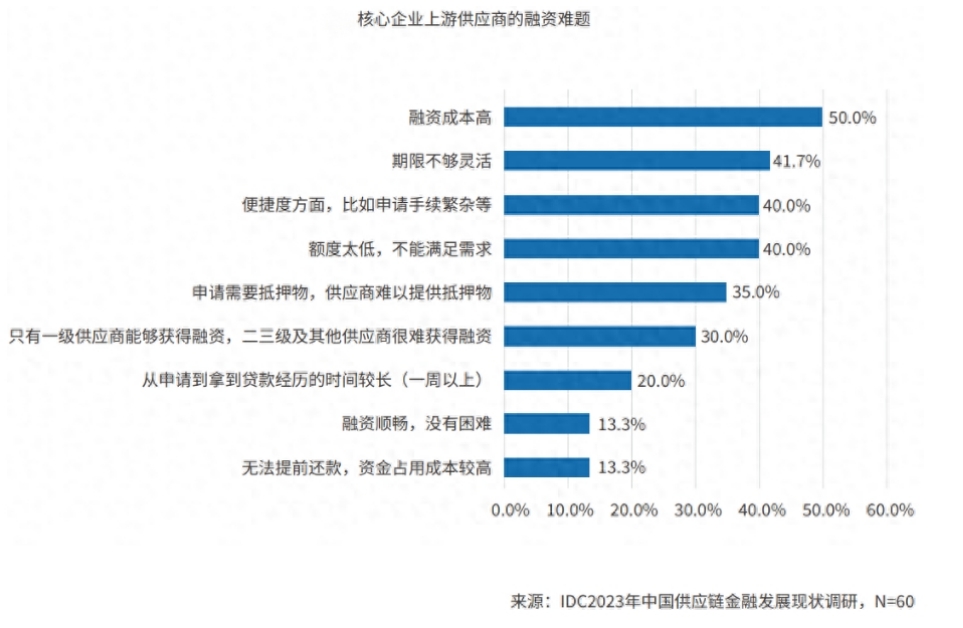

从供应链上下游融资难度的角度来看,IDC白皮书显示,目前以核心企业主体信用背书,供应链上游的融资可获得性较高,但在融资的成本、期限、额度、便捷度等方面存在优化空间。

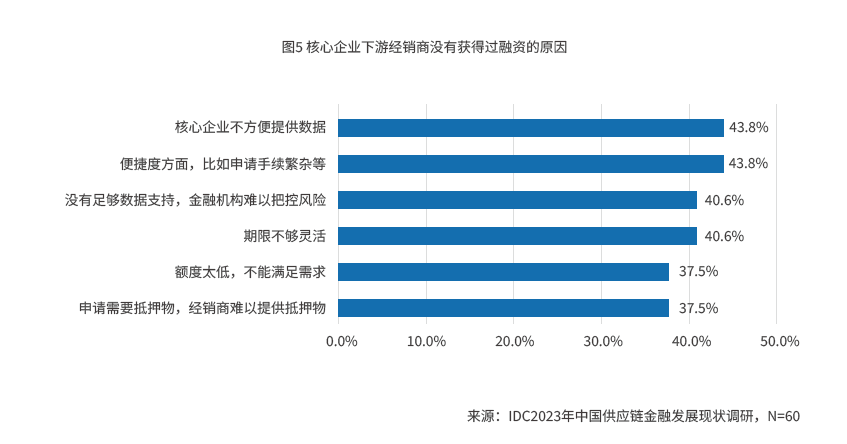

供应链下游融资的可获得性较低。与上游融资相比,下游融资的痛点更为突出,其融资的可获得性明显更低。尽管有61.7%的核心企业受访者表示,供应链金融需求主要来自企业的下游,但在实际业务开展中,超过一半的受访者表示,其下游经销商没有获得过融资。

据IDC研究显示,可用于支持风控决策的相关数据缺乏是下游经销商融资获得性低的主要原因。供应链下游企业多为中小微企业,其财务制度并不完善,在申请贷款过程中能够提供的数据较为有限,而供应链金融风控往往需涉及从原材料到成品、流通、仓储、消费等诸多环节的相关数据,金融机构进行风控调研成本较大。

IDC调研显示,核心企业在推进供应链金融落地方面尚存在数字化程度较低、数字基建成本高、风控能力不足、运营提升困难的四大关键挑战。大部分核心企业供应链金融的数字化程度较低,“几乎没有数字化”和“有少量的数字化系统”的受访者占比高达70%。

供应链金融服务平台往往涉及到多个系统的搭建以及多方系统的对接,因此,在核心企业尚未搭建供应链金融服务平台的因素中,平台建设需要较长的实施周期和较高成本的因素占据了85%。

此外,供应链金融在各行业的落地过程中,风控能力的提升是核心挑战。因此,在核心企业与外部合作搭建或完善供应链金融服务平台时,核心企业看中合作伙伴的能力当中,风控能力是排名第一的要素。

有了平台和风控后,如何将平台有效运营起来更为关键。核心企业需将产品运营、用户运营、渠道运营、数据运营等有机结合、形成体系,才能最终为客户创造持续的价值。

但仍有53.2%的受访者反馈,现有供应链金融服务平台有少量运营,还不够精细化,运营效率不高,缺乏数据抓手,还是依赖经验导向。另有8.5%的受访者反馈,几乎没有运营。

三、“供应链金融数字生态”模式是新范式

虽然当前供应链金融科技落地产业、拓展服务范围仍面临诸多困局,但在数字技术赋能、平台支持、政策催动以及产业数字化转型的推进下,行业也迎来新的机遇。

以技术创新提升供应链金融数字化能力、以运营与风控管理提升供应链金融价值跃迁、模式创新、产品创新以及场景延伸等途径,正成为有效赋能供应链金融服务模式创新与产业链高质量发展的破局良药。

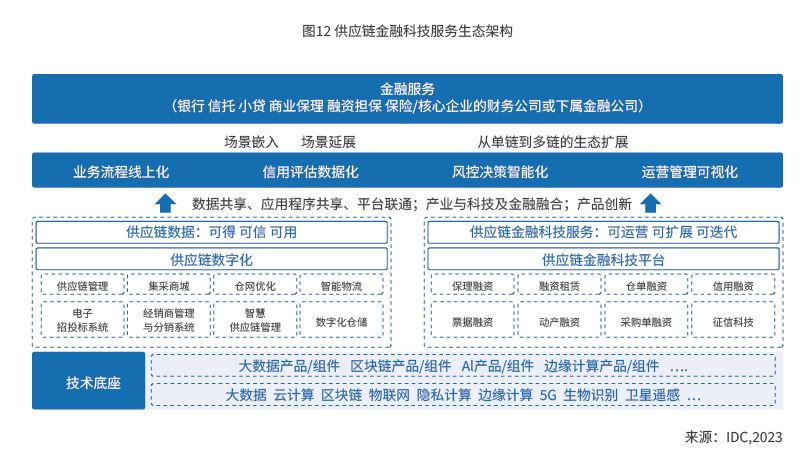

IDC认为,“供应链金融数字生态”的模式创新,是当前行业的较优解。将产业、科技、金融三者相结合,补齐了此前单纯由核心企业、金融机构或科技公司主导的短板。

这种生态化的模式不仅能将融资企业置于生态网络当中,而非单一核心企业的供应链当中,生态中的多元数据可以相互关联、校验,从而大幅提升风控能力;而且也能有效促进供应链与供应链金融之间的有效联动,实现供应链金融从“单链”到“多链”、从链状到网状的跃迁发展,从而提升供应链效益。

从供应链中来,纵深到产业中去,方能再造供应链之基。

IDC经过深入到多个行业的定量调研和深访,认为京东供应链金融科技在与实体产业深度融合的过程中,走出了一条“数智供应链+供应链金融”的“双链联动”独特道路,增强了产业链中小微企业的融资可获得性,也提升了供应链产业链的韧性与安全性;与此同时也促进了“产业-科技-金融”的良性循环。

比如在3C数码行业,京东供应链金融科技明星产品京保贝的第一批客户神州数码,如今已从单一产品合作到“神州商桥”采购融资、供金平台Lite版等多元化的“科技+金融”产品拓展。通过供应链金融科技的加持,神州数码无论是在融资规模、融资成本,还是融资便捷性、安全性、时效性等方面,都极大满足了产业链客户的融资需求。

在能源化工行业,京东供应链金融科技为中海信托搭建了中海油供应链金融服务平台,并上线面向海油下游客户专属的订单信用融资产品“海油e融”。

依托中海信托供应链金融服务平台,下游的采购商凭借在海油商城的订单和历史交易数据,即可高效便捷获得及时贷款,解决短期资金周转难题。平台上线不到一年时间,为60余家下游采购商客户提供融资服务近4亿元。

未来,京东供应链金融科技将围绕“四个一体化”战略方向,即内场+外场、科技+金融、上游+下游、B端+C端的一体化,为实体产业链提供从原材料到终端消费全链路的供应链金融科技服务,助力实体产业构建高质量生产力。