关注掌链公众号

洞悉物流供应链

房地产早一步入寒冬,爆雷企业已有十余家,而票据供应链金融成了导火索…

9月底,恒大爆雷,许家印质押5亿股份还债;10月以来,又有两家房企票据爆雷:新力控股、当代置业债务违约。

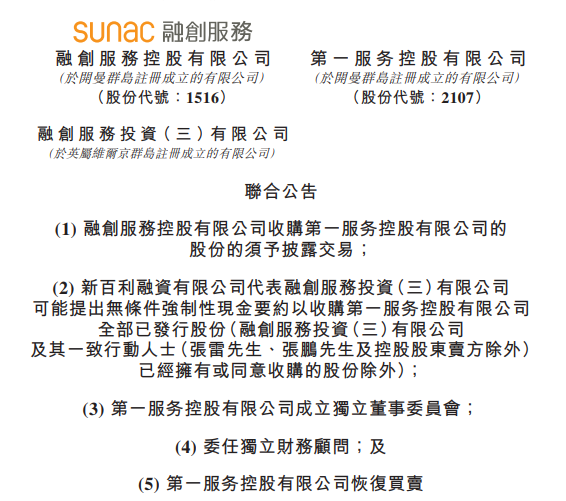

11月1日,融创服务和当代置业旗下物业公司第一服务双双发布公告,宣布融创服务将以6.93亿元,收购第一服务3.22亿股股份,占第一服务已发行总股本的32.22%,每股对价为2.15元。

当代置业6.93亿卖子融创的背后,是其资金承压下的挣扎自救。

10月26日,当代置业发布公告称,公司于10月25日到期的12.85厘优先票据,未能按时偿还票据本金及其应计但未付利息,发生票据违约。

自此,当代置业成为继花样年、新力控股等企业后,又一出现债务违约的百强房企。据兴业证券统计,今年中资美元债市场上出现违约的房企已有9家。

一、当代置业、新力股份深陷债务危机

1.当代置业“卖子还债”

实际上一切债务问题都是有迹可循的,当代置业的债务违约并不突然,资金方面的问题已经存在一段时间了。早在10月8日,当代置业旗下物业公司第一服务控股已经申请短暂停牌,以待根据香港公司收购及合并守则刊发构成公司内幕消息的公告。此时就已经做好了“断臂求生”的准备。

10月11号,又发布一则求救公告:希望一笔即将到期(10月25日)的2.5亿美元债展期至明年1月25日。该美元年债利率12.85%,在行业属特别高的。

上述种种都表明了当代置业的资金紧张,周转困难,已经陷入债务危机。与此同时,当代置业的窘境也反应到了股价上。11日当代置业开盘不到半小时跌幅5.26%,收盘最终跌2.12%,12日颓势延续,尾盘跌势加速,最终报收报0.435港元跌幅6.25%。

2.新力控股欠债900亿,股票停牌

与当代置业股价大跌不同,同样在10月爆雷的房产企业——新力股份,则是直接崩盘。

9月20日下午,新力盘中大跌90%,市值蒸发超123亿港元,至停牌前,股价跌87.01%至0.5港元/股,最新总市值17.85亿港元。至今,新力控股仍然处于停牌状态。

股价暴跌以后,曾经的行业黑马新力地产陷入债务违约,总负债高达900亿元,旗下子公司的股权也被债权人密集冻结。据企查查显示,截至11月5日,新力地产已累计新增股权冻结17次,被冻结股权数额共计44.26亿元。

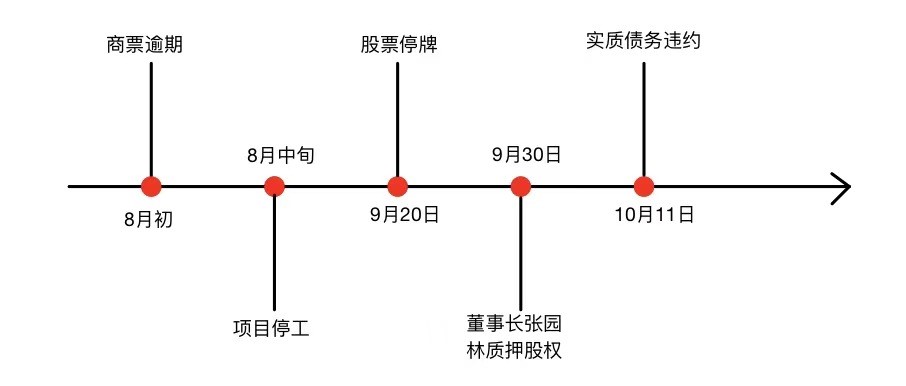

新力控股暴雷的迹象早在今年年初就已经显现。今年上半年,新力明显减缓了拿地的步伐。

而真正开始爆发是在8月初,新力地产旗下子公司开出的商票出现逾期,逾期的商票由吉安新悦力创房地产开发有限公司所开。不只是吉安新悦力创房地产开发有限公司,网上还曝出赣州新力、南昌新铭、广东强科等新力地产子公司均出现票据逾期、拒付等现象。据统计,截至8月31日,新力控股集团未承兑商业票据已逾90笔,年利率介于8%~36%之间。

商票逾期引发外界关注,不信任的声音此起彼伏。而紧接着又在8月中旬,传出新力地产拖欠4千万工程款导致项目停工的消息。此消息一出,可见新力的资金链恐已出现断裂。

9月30日新力控股公告表示,大股东张园林所持有股份已质押。业内人士都纷纷表示震惊,没想到新力控股已经陷入如此危险的境地。

10月11日,新力控股公告,将于10月18日到期的2.5亿元的美元债及最后一期利息可能会违约。而如今随着债务到期,新力控股已经是债务实质性违约。

在债务危机之下,新力内部也出现人事大变动:一是总部员工全员减薪,二是大面积裁员。

二、当代置业、新力股份爆雷的背后

由恒大商票逾期引发的“爆雷”危机在房地产行业蔓延开来,在各项政策收紧的大环境下,越来越多的品牌房企开始“崩盘”。商票逾期,债务违约,拖欠工程款导致项目停工,甚至股权质押,资金链面临巨大压力……

一个又一个地产巨头相继倒下,不能完全归结于政策收紧的大环境以及地产巨头恒大带来的多米诺效应。企业的垮塌归根结底还是在于企业自身。

从企业上半年财报来看,2021上半年,新力控股集团现金短债比1.4倍、净负债率50.5%,这两项都符合监管要求;仅有剔除预收账款的资产负债率为73.5%,略高于红线标准。仅一项不达标,属于“黄档”企业,看起来债务压力并不算大。与那些踩了三道红线或两道红线的房企相比,新力遭遇债务爆雷,也算得上是意料之外的。

和新力一样令人意外的还有当代置业。截至上半年,当代置业剔除预收款后的资产负债率为83%,净负债率93%,现金短债比为1.46。从“三道红线”来看,也是仅有资产负债率一项越线。此外,集团现金及银行结余由2020年12月31日140.93亿元增加23.6%至174.25亿元,现金流状况保持稳健。

从半年报的数据上来看,新力、当代置业怎么看也不像是要爆雷的节奏。一个是成立十年就登陆资本市场的房企黑马,一个是中国绿色建筑、科技地产标杆企业,此次意外爆雷的背后究竟在哪个环节出了问题?

1.新力:自身根基不稳+融资成本过高

新力控股(集团)有限公司于2010年在江西省南昌市成立,发展速度非常之快,仅仅十年,新力控股实现了从零到千亿的突破。

发展迅速的原因,一方面是前几年处于房地产高速发展期,吃到了地产红利。另一方面,不同于万科、碧桂园等房企巨头以自有项目为主的发展路线,新力控股为了实现规模的高速扩张,更多的选择联合开发运营的方式扩大全口径销售规模。近三年来新力控股的权益销售额占全口径销售额比不足50%。

发展速度过快,根基不稳,作为千亿房企的新力控股,规模有些“虚胖”。

此外,在融资成本方面,新力控股的加权融资成本已经达到了9.73%,远超行业平均水平。根据365财经统计的《2021年上半年上市房企平均融资成本增速榜》,当代置业是45家上市房企中平均融资成本最高的。

本身根基不稳,负债金额又高达900亿,融资困难加大,而且融资成本远超正常水平,一系列连锁反应给企业资金链带来巨大的压力。

2.当代置业:商票越界+融资成本飙升

据当代置业上半年财报显示,当代置业的融资成本飙升,融资成本高达2.06亿元,与上年同期相比增长23.5%;加权平均借贷利率为9.73%,2020年底的这一数据为9.9%。

在负债方面,截至今年6月底,当代置业流动负债合计661.79亿元,较上年同期增长19.53%。贸易应付款高达234.67亿元,同比增长42.68%。其中,贸易及票据应付款69.94亿元,同比增长66.96%。一年以内的贸易及票据应付款达54.5亿元。

当代置业截至6月底的贸易和票据应付款合计近70亿元,其中一年以内54.5亿元。可见其商票规模正在大幅扩大,随着大量商票的开局,背后必然会隐匿企业债务风险,从而导致金融化的倾向愈发明显。

(当代置业/资料图)

三、房企爆雷:成也票据,败也票据

1.成也票据——多方共赢的融资工具

对于整个行业生态环境来说,票据基础设施的完善、票据生态体系的发展、票据应用的普及对建立我国商业信用环境有重要意义。对于相关主体而言,票据是最适合中小企业的直接融资工具,股票和债券对小微企业来说门槛很高。

自“三道红线”出台之后,商票更是因其门槛低、易操作等优势,成为地产开发商的心头好。随着房地产融资大环境的整体性收紧,房企有息债务规模以显而易见的速度下降,票据融资越来越普遍、市场规模迅速做大。数据显示,截至2020年底,国内TOP50房企应付票据规模超过4000亿元,同比增加33.8%。

2. 败也票据——被玩变味的商票

以真实贸易为基础,正常情况下商票没有什么问题,是作为一个中性的金融财务结算工具存在。既有利于房企,又有利于供应商,一张商票,盘活两方现金流,确实使供应链各方获利。

而如今,商票行业乱象丛生,市场险象迭生。商票已经不是原先中性的金融财务结算工具,而变成一种规避监管,隐匿债务风险的融资利器。

房企利用商票来支付上游供应商工程款项,形成融资链条。随着越来越多的企业加入,规模逐渐扩大,最终形成牵一发而动全身的局面。一旦某个关口出现问题,后果不堪设想。

近段时间各大房企商票违约事件频发也印证了这种推论。据不完全统计,2021年以来,至少有8家房企被曝出过票据违约。

总体来看,当严监管碰上高杠杆,资金链就容易出现断裂,而“爆雷”现象就在所难免。所以高杠杆是问题的根源,一味追求规模效益是原罪。