关注掌链公众号

洞悉物流供应链

近年来,我国公路货运行业加快转型,在城市配送领域,高效化、精益化、集约化发展趋势显现,促进了尾板的广泛使用。为了解尾板市场的发展现状与趋势,指导行业更好地开拓市场,中国物流与采购联合会特开展此次公路货运汽车尾板市场占有率调查。

一、全国尾板平均安装率

全国尾板平均安装率指现有市场已装尾板的数量与适装尾板车辆数量的比率。这个指标反映了我国尾板当前安装情况,通过对比欧美尾板安装率,可以指出我国尾板市场的发展空间。

我们通过基于过去5年尾板安装量(销量)/5年适装尾板车辆的销售总量来计算全国尾板平均安装率。测算得到全国尾板平均安装率为10.1%。

二、抽样调查下尾板品牌的市场份额

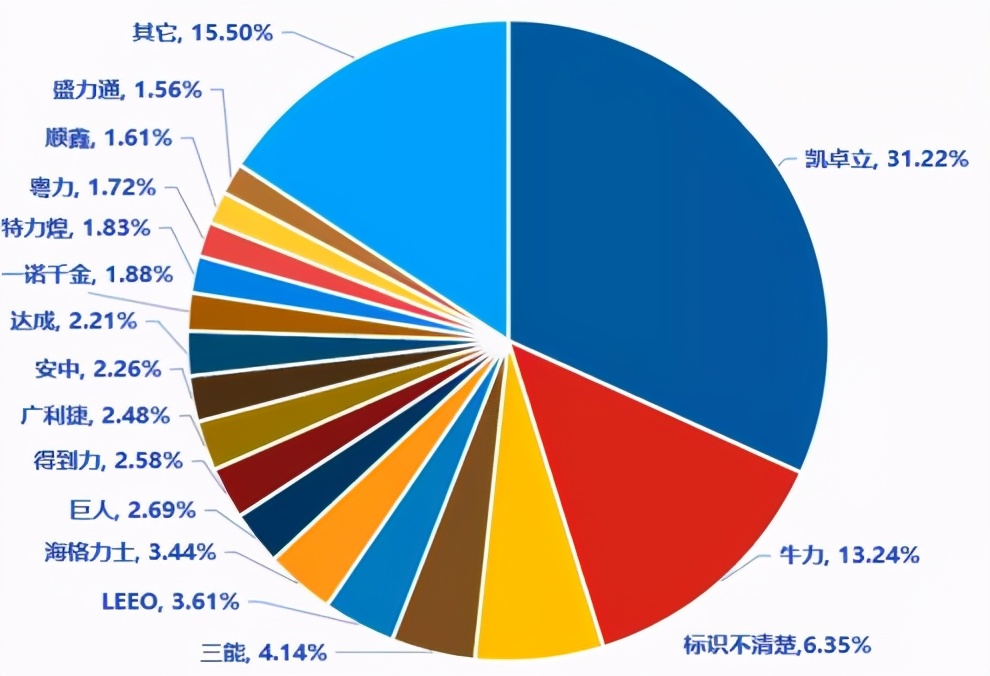

1、全国

全国

*市场份额>1.5%的有17个品牌。

* 凯卓立排序第一,占比31.22%;牛力排序第二,占比13.24%。

* 3%~5%,三能、LEEO、海格力士。

* 2%~3%,巨人、得到力、广利捷、安中、达成。

* 1.5%~2%,一诺千金、特力煌、粤力、顺鑫、盛力通。

* 小于1.5%的品牌总共占比15.50%,包括57个品牌。

* 一些尾板的标识无法辨识,占比6.35%,这种尾板已使用时间较长,是潜在可能进行换新的部分。

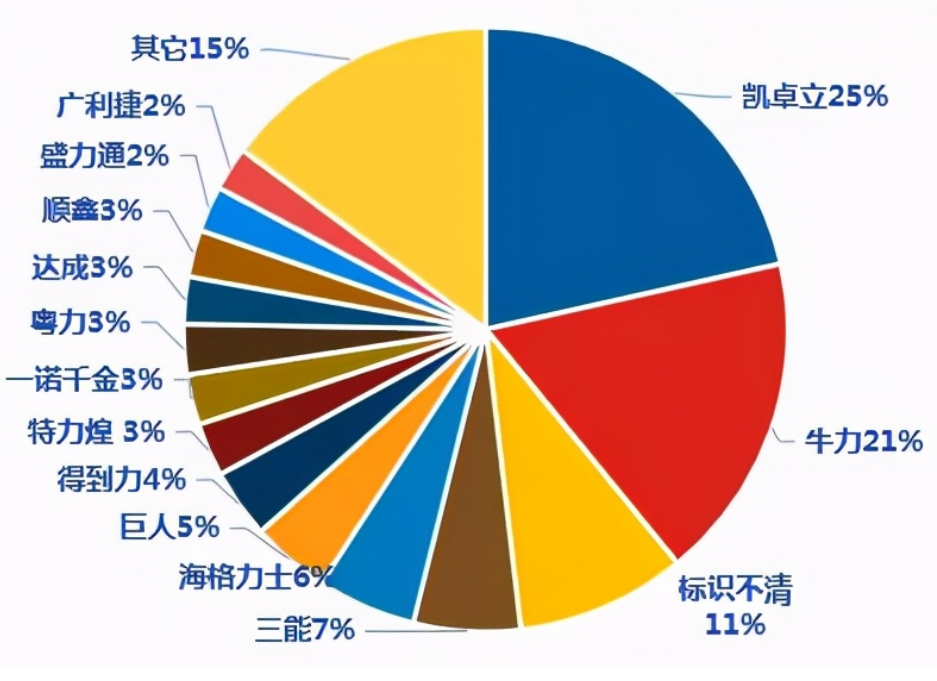

2、华南区域

华南区域

* 凯卓立拥有最大的市场份额,占比25%;排序第二为牛力,占比21%;排序第三的为三能,占比7%。* 2%~6%,海格力士、巨人、得到力、特力煌、一诺千金、粤力、达成、顺鑫、盛力通、广利捷。* 其它品牌占有华南市场15%的份额,这些品牌的市场份额均小于2%。

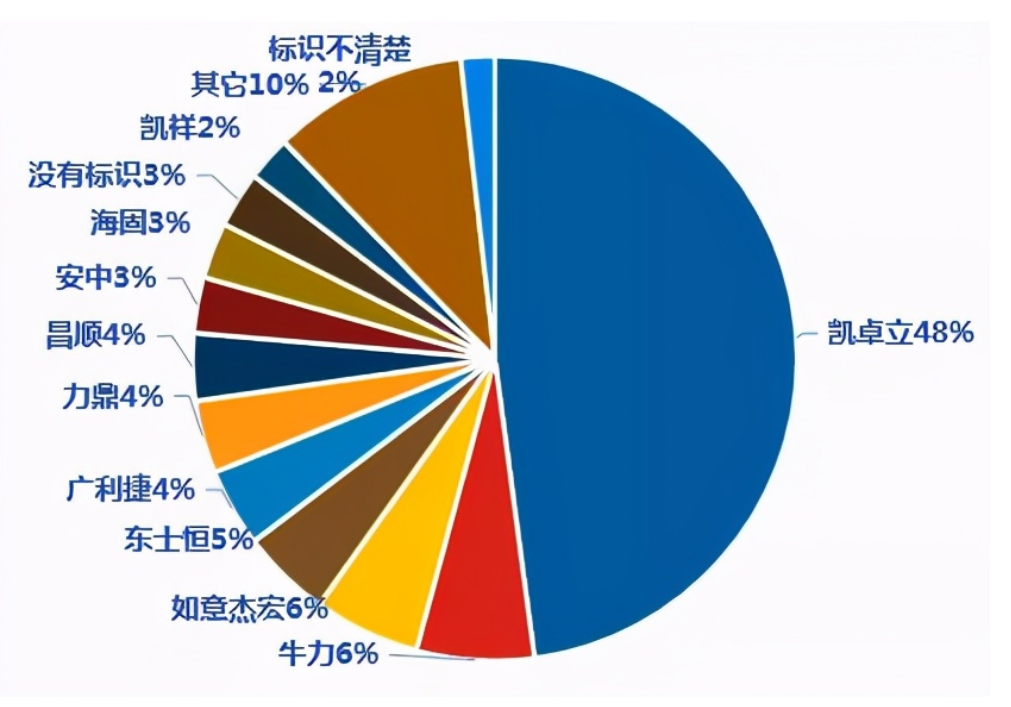

3、华东区域

华东区域

* 凯卓立占有48%的市场份额,相比于华南市场(广东省)具有更加明显的市场优势;排序第二的为牛力,占有6%的市场份额。* 如意杰宏占有6%的市场份额,东士恒占有5%的市场份额。* 2%~3%,安中、海固、凯祥。* 市场份额小于2%的品牌共占有10%的市场份额。

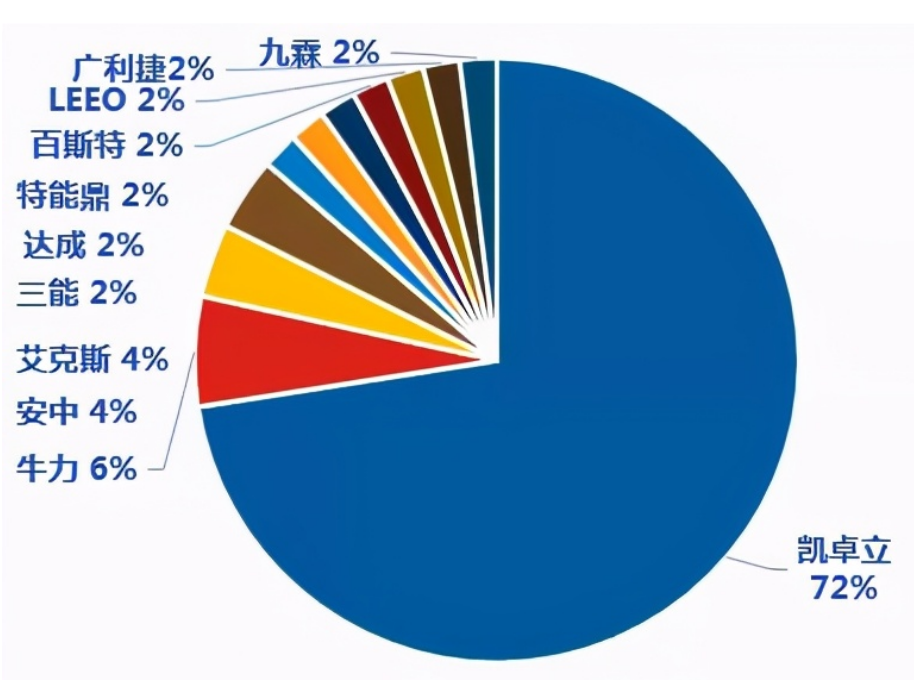

4、华北区域

华北区域

* 凯卓立占有72%的市场份额,相比其他区域具有更大的市场优势。* 2%~4%,牛力、安中、艾克斯。* 其余品牌的市场份额均在2%左右,包括三能、达成、特能鼎、百斯特、LEEO、广利捷、九霖。

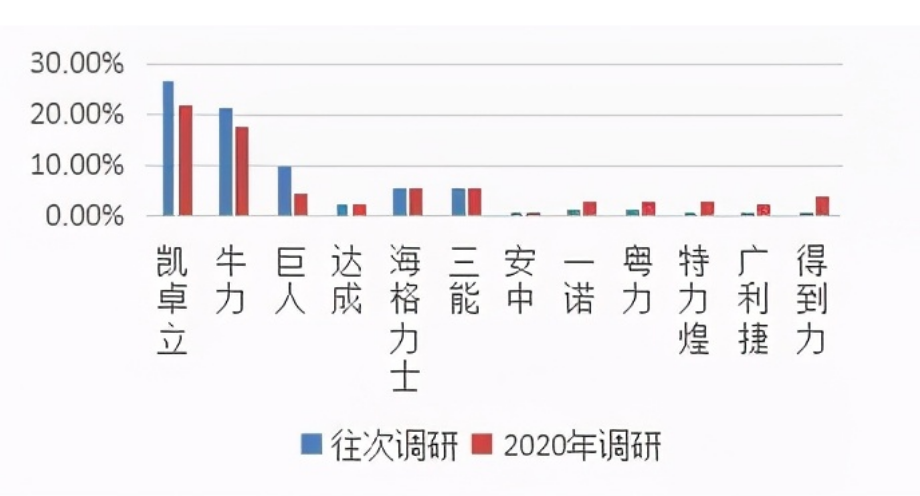

5、与往次抽样调查对比

与往次对比

* 凯卓立、牛力、巨人市场份额均有所下滑。

* 达成、海格力士、三能保持不变。

* 一些原本市场份额很小的品牌,发生了相对明显的增长。

三、尾板市场未来发展趋势

1、尾板市场将保持较快增长速度

受政策利好和需求提速影响,我国尾板市场未来五年将进入快速增长期,尾板平均安装率将达到40%左右,接近欧美发达国家水平。

2、尾板市场集中度将稳步提高

行业市场集中度将稳步提高,有望形成一超多强的格局。

3、尾板产品呈多样化发展趋势

随着政策环境的改善和市场需求的发展,将驱动尾板产品多样化发展。

4、尾板市场区域分布更加均衡

随着城市货运人工成本快速上涨,能够大幅节省人工的尾板需求将全面增长,且在北方重点城市群和都市圈将迎来快速增长期。

5、尾板生产成本控制压力加大

随着原材料价格波动加大,尾板生产成本控制成为市场发展的关键领域。

(摘自中国物流与采购联合会公路货运分会《公路货运汽车尾板市场占有率调查报告》)