关注掌链公众号

洞悉物流供应链

近期,顺丰、圆通、韵达、申通4家快递上市公司陆续6月份经营简报,除韵达外,剩余三家快递公司也公布了上半年业绩预告。

4家快递上市公司营收净利普涨,终于打了一场漂亮的“翻身仗”。掌链·第一物流网从快递业务收入、业务量、净利润、单票收入、现金流5个维度进行分析,看上半年谁更强?

一、上半年快递公司多维指标大比拼,谁更强?

(一)快递业务收入:顺丰增速最大

四家快递公司1~6月经营简报均已公布,故可推算上半年各家快递公司上半年快递业务收入。

在营收上顺丰仍旧一超多强,上半年营收预计为811.61亿元,随后依次是韵达股份、圆通速递、申通快递。

6月营收方面,顺丰、圆通、韵达、申通分别为266.92亿元、41.07亿元、41.40亿元、29.82亿元,同比增长分别为63.66%、31.57%、25.11%、55.09%。

其中,顺丰6月份速运收入161.25亿元,同比增长11.16%;供应链及国际业务营业收入105.67亿元,同比增长486.08%。

(二)业务量:申通业务量增速最大

上半年整体业务量方面,顺丰完成业务量预计为51亿票,去年同期为51.3亿票;圆通业务完成量预计为80.85亿票,同比增长9%;申通完成业务量预计为56.81亿票,同比增长17.57%;韵达完成业务量预计为85.41亿票,同比增长3.4%。

6月顺丰完成业务量10.20亿票,同比增长7.94%;圆通业务完成量15.72亿票,同比增长5.61%;申通完成业务量11.88亿票,同比增长30.83%;韵达完成业务量16.14亿票,同比下降1.71%,是6月中唯一一家没有实现业务量正增长的快递公司。

从半年度和6月业务量增速来看,申通业务量增速最大。这是因为2022年申通推进基础设施建设、提升全网吞吐产能,加大在转运中心建设、自动化设备及干线车辆方面的投入。

(三)净利润:顺丰控股增速最快

除韵达外,其余三家均已公布上半年业绩预告,圆通速递是第一家公布上半年业绩快报的快递上市公司。

顺丰控股实现净利润预计在24.3亿元~25.8亿元,同比增长220%~240%;圆通上半年实现净利润17.71亿元,同比增长174.24%;申通也终于扭亏为盈,实现净利润1.7亿元~2亿元,同比增长216.20%~236.71%。

(四)单票收入:6月韵达增速最快

上半年顺丰控股单票收入均价预计为15.58元,圆通速递、韵达股份、申通快递单票收入均在2.5元~2.6元之间。

6月份顺丰单票收入为15.81元,同比增长3%;圆通单票收入2.61元,同比增长24.58%;韵达单票收入2.57元,同比增长27.23%;申通单票收入2.51元,同比增长18.4%。

(五)现金流:顺丰支出包袱最大

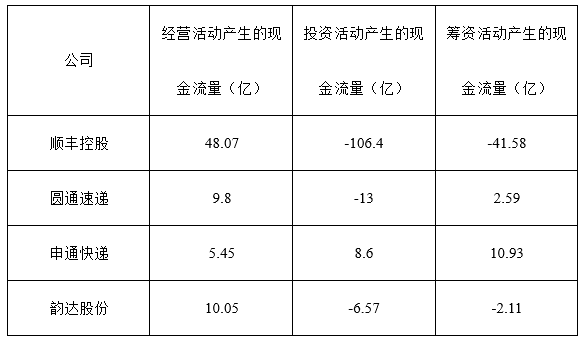

上半年快递公司半年报尚未正式公布,故看最新的2022年第一季度的数据。

经营活动产生的现金流量顺丰控股和三通一达均为正数,说明各家快递公司经营状况良好,主营业务大都实现盈利。

具体来看,顺丰经营活动现金流为48.07亿元,同比增长485.02%,去年同期为-12.48亿元,顺丰方面表示主要是利润增长等综合性因素影响所致;圆通经营活动现金流为9.8亿元,同比增长361.59%;申通经营活动现金流为5.45亿元,同比增长193.66%;韵达经营活动现金流为10.05亿元,同比增长395.59%。

投资活动产生的现金流量除去申通外,其余三家快递公司均为负数。在价格战熄火后,快递行业转向高维竞争,各家快递公司都加大投资提升服务质量,以求得更大的市场份额。

其中顺丰控股的支出包袱最大,投资活动高度依赖经营现金盈余。

各家快递公司2022年第一季度现金流量表

二、价格战熄火,快递行业要讲什么新故事?

价格战一度是行业发展的压力来源,现如今价格战已熄火,各大快递公司修炼内功,纷纷加大资金投入,但各家公司投入侧重点有所不同。

(一)顺丰:鄂州花湖机场投运,年底机队规模有望突破80架

得益于嘉里物流的收购,顺丰控股6月供应链及国际业务营收暴增近5倍。而供应链及国际业务发展离不开航空货运,这也是快递企业迈向高端化的关键路径。主打高端时效件的顺丰,也需要建立起自己的超级转运中心和航线网络。

机场投资方面,鄂州花湖机场是顺丰全球业务布局的航网核心,已于7月中旬投运。根据规划,到2025年将开通10条左右国际货运航线、50条左右国内航线,货邮吞吐量达到245万吨。

航空运力方面,顺丰航空第73架全货机已于7月中旬正式投入运行,这是顺丰航空今年投运的第5架新运力。预计今年底,其自有机队规模有望达到80架。

(二)圆通:嘉兴航空枢纽开工,年底机队规模突破20架

自动化转型方面,截至2021年末,公司在转运中心、城配中心等共布局完成自动化分拣设备154套,同时也对车队构成进行了升级,提升了甩挂车辆、大型运输车辆比例,运输车辆达5370辆。

土地投资方面,2021年圆通在房屋及建筑物的投入为71.3亿元,超过了韵达与申通,其利好将逐渐显现。

除了自动化设备、土地等投资,航空也是圆通的投资重点。预计到2022年底,圆通航空机队规模将达到20架左右。同时时隔一年圆通嘉兴航空物流枢纽正式开工,自建航空优势将扩大。

(三)申通:加大产能投入,强化重资产提质布局产地仓

阿里入股后,申通一直在扩大产能,尤其是转运中心建设,以弥补之前落下的差距。

在“超级产能年”,申通在成都、江苏、沈阳等地的转运中心陆续开工或建成。在产能提速上,自618以来申通快递日单量保持在4500万。

同时,申通还充分利用阿里资源布局产地仓服务,在保定、金华、义乌等多个城市打造产地仓服务,相信这也将成为申通新的增长点。

(作者:万青)