关注掌链公众号

洞悉物流供应链

5月4日,伯克希尔·哈撒韦股东大会上,问答环节首个提问由一位来自中国香港的股东提出:“巴菲特先生,伯克希尔此前曾投资过比亚迪。您未来是否会继续投资中国的其他公司?”

巴菲特对此回答:“我们主要的投资标的将会位于美国,这是我们坚信不疑的。你看我们所投资的可口可乐或运通,都是在全球扩张业务的公司。而像美国运通或可口可乐这样在全球都有业务的公司,在全球都很难寻觅,这是全球的共识。而我觉得对于比亚迪的投资,跟我们5年前在日本做出的投资比较相似:我们快速地在日本投资了5家商社,你很少会看到我们在美国海外做出这样的投资,尽管我们正在通过这些公司参与世界经济。我了解美国的规则、弱点和优势……我在世界其他地方没有这种感觉。”

不过,作为美国地缘政治及军事盟友的日本却得到了巴菲特的投资厚爱!

只是很多投资者可能还未尝足日本“股市飙升”的红利,又得面对“汇率新低”带来的阴霾。一升一降,日本资本市场像是“过山车”。国际外汇市场上,日元兑美元汇率快速下跌。

(日元兑换美元4月29日汇率,图源:美联社)

截至2024年5月4日,日元兑美元汇率达到153:1。而4月29日,这一比例曾达到160:1,为1990年日本经济泡沫破裂的34年以来最低水平。

对于股市,2024年3月22日,日本日经225指数收报40888.43点,创下近34年新高,超过日本1989年12月“泡沫经济”时期巅峰38957.44点。

股市在升,汇率在降,“股神”巴菲特恰好赶上。关于股市,巴菲特2020年起大手投资持股日本“五大商社”;关于汇率,巴菲特增持五大商社的钱,是拿着“美元”在日本发行“日元债券”得到的。

本期,掌链《资本与供应链》第5期带你来看,日元大跌,巴菲特投资五大商社,收益如何?

日元又贬值了,2024年以来,日元兑美元汇率已经下跌超9%,成为亚洲和G10国家中表现最差的货币。

2024年4月29日,海外外汇市场日元对美元汇率一度跌破160比1关口,刷新1990年4月以来最低纪录。日本政府此前被迫3次下场干预,以卖出美元买入日元的方式拉升日元汇率,随后略有回调至最新的153比1。

贬值的背后,是日本和美国之间巨大的利率差距。2016年1月29日,日本央行宣布实行-0.1%的负利率,日本由此进入“负利率时代”。回观美国,2015年12月17日,美联储FOMC议息会议宣布加息25个基点,并由此开启了新一轮加息浪潮。

2024年3月19日,日本央行自2007年以来首次加息,决定将利率从-0.1%提高到0~0.1%范围,终结了长达8年的负利率时代。尽管如此,日元没能顶住美元的压力。

此外,日本能源、食品、原材料等重要资源严重依赖进口,对美元的需求持续增加;日本货物贸易、服务贸易持续逆差等经济结构性问题也是日元持续贬值的重要原因。

(日元兑美元5月2日的汇率,图源:央视)

与日元贬值形成对比,2024年以来,日本股市创下了多项纪录,逐渐步入全球投资者的视野。

截至2024年5月2日,日经225指数报收38236.07点,6个月内上涨5527.59点,涨幅达16.9%。而此前的3月22日,日经225指数更是打破尘封34年历史高位,创下40888.43点纪录。

日股上涨又被“股神”巴菲特压中。疫情期间的2020年8月30日,巴菲特在其90岁生日当天,突然宣布62.5亿美元(约合449.85亿元)买入日本五大商社各超过5%的股份。

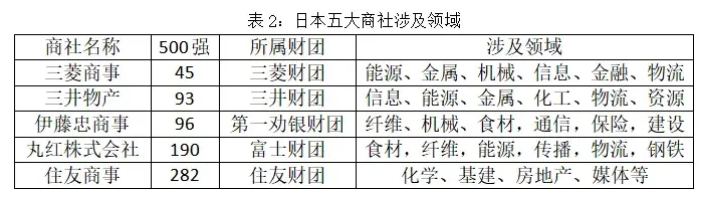

巴菲特领导的伯克希尔哈撒韦2020年开始进入日本市场,将投资的首选着手于五大商社:“三菱商事、三井物产、伊藤忠商事、住友商事、丸红株式会社”。

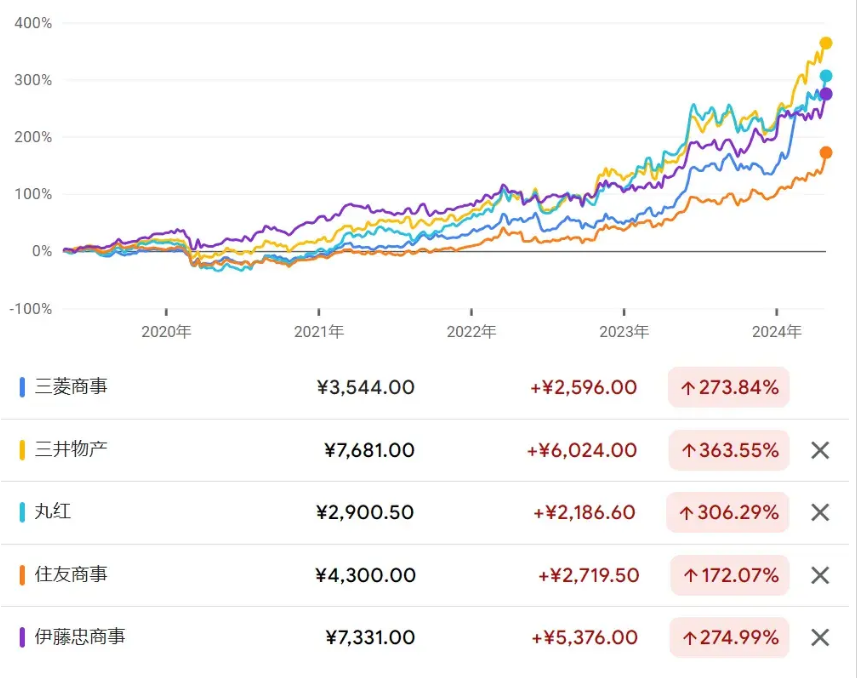

(日本五大商社股价走势,图源:谷歌财经)

2023年6月,巴菲特透露已将五大商社持股比例增至8.5%以上。今年2月,巴菲特在股东信中称,伯克希尔持有这5家公司约9%的股份。而日本五大商社市值,自2020年以来清一色上涨。

2023年4月11日,92岁高龄的巴菲特时隔12年再次到访日本,宣布将继续增持日本五大商社。对于日本市场,对于五大商社,巴菲特是“看好的”。

为什么是日本?其中,与中美战略博弈下的供应链转移不无相关,日本紧跟美国步伐。

2022年4月,在国际货币基金组织和世界银行年度会议开始之前,美国财政部长珍妮特·耶伦发表了有关全球经济的演讲,表示美国要通过将供应链“友岸外包”给大量值得信赖的国家,从而实现“自由、安全的贸易”,“这降低我们的经济以及我们值得信赖的贸易伙伴的风险”。

“友岸外包”剑指中国,美国对此也不避讳,直言这一政策就是要避免“某些国家在关键原材料、技术或产品上的优势破坏我们的经济,对我们施加地缘政治影响”。

供应链“友岸外包”策略下,美国为了重新打造半导体全球价值链供应链,日本重新获得了机会。

2022年3月28日,美国政府提议与韩国、日本和台湾地区组建“芯片四方联盟”(Chip4),目的将中国大陆排除在全球半导体供应链之外。

2023年1月27日,排华的美日荷半导体“三边同盟”协议签订,日本不仅最先落实限制措施,断供的半导体设备更是高达23款,推进对华先进科技供应链的脱钩和遏制。

在“脱离中国供应链依赖”方面,日本是美国最需拉拢的对象国之一。美国、巴菲特选择了日本,而日本也同样选择了美国、巴菲特。

在某种意义上,“股神”巴菲特押注的是地缘政治下美国将支持日本遏制中国,在工业供应链美国推行的友岸外包,就是美国优先把供应链转向日本、韩国等所谓友岸国家。

而每当战时紧张,大宗商品都会涨价,带给资本溢价,这或是巴菲特坚持看好日本五大商社的逻辑。

巴菲特选择投资的五大商社及背后财团,是全球大宗商品流通供应链中的隐形链主,控制了日本接近99%的大型生产企业及贸易公司。

2024年4月17日,根据日本财务省的官方数据,日本3月出口额实现连续4个月同比增长,增幅7.3%,出口总额达到9.46万亿日元(约合4477亿元)。其中,3月日本汽车出口额同比增长7.1%,半导体在内的电子零部件出口额增长11.3%;

当前,日本经济向好,是地缘供应链受益者,美国对华出口限制下,给日本企业创造了机遇。

2024年股东大会上,巴菲特如此表态对日本的投资:“对于投资日本公司的立场,我还是相当满意的”。

当然得满意。股价上涨,汇率下跌,巴菲特在日本,赚了两波钱,可谓赚得盆满钵满。

1、赚升值钱:增持五大商社

2024年2月,巴菲特在股东信中表示,“伯克希尔公司已经持有日本五大商社约9%的股份,并且将长期持有五大商社股份”,“伯克希尔计划持有这些投资10到20年”。

数据显示,2020年以来巴菲特在五大商社上投资了1.6万亿日元(约合757亿元),到2023年年底已经增值到2.9万亿日元(约合1373亿元),年未收益率高达61%,浮盈达80亿美元(约合人民币575亿元)。

截止2024年5月2日,五大商社在2024年的平均涨幅又达37.50%。以巴菲特2023年底赚的575亿元,涨幅也为37.50%,截至5月2日,巴菲特投资五大商社共赚了约790亿元人民币。

(图源:investopedia)

2、赚贬值钱:发行日元债券

日元贬值也有的赚?要知道,巴菲特购买五大商社的股票的钱,大多是发行日元债券得到的,是当初从日本“借”来的。

以较低的利率借债融资,从而再增持日本五大商社的股票。如今日元贬值,拿美元还日元借款,巴菲特又赚了一波。

2019年9月6日,巴菲特首次发行日元债券,规模达4300亿日元(约合203.51亿元)。此后,巴菲特八次发行日元债券,伯克希尔公司已经成为日元债券最大的海外发行商之一。

2024年4月18日,巴菲特再为多档日元债券交易定价,期限从3年到30年不等,定价在基准利率中点加51个基点,再次筹集2633亿日元(约合124.61亿元)。

作为巴菲特的黄金搭档,芒格曾在生前详述巴菲特投资日本的诀窍:“日本的利率是每年0.5%,借期10年,而日本海外企业根深蒂固,它们在海外拥有廉价的铜矿、橡胶种植园和其他自然资源。所以巴菲特在日本以0.5%的利率借钱,并投资日本股票,这些股票有5%的股息,所以能产生大量的现金流,无需投资实体经济,无需思考,无需任何东西,躺着看日经指数上升。”

参考资料:

1、巴菲特重仓日本五大商社,究竟赚了多少钱?背后投资逻辑揭秘/第一财经

2、巴菲特出手!大举发日元债/证券时报

3、日本34年最牛股市,巴菲特投逾1300亿赚嗨!股神增持日五大商社成最大海外投资!日依美遏华谋半导体供应链高地?/掌链

掌链专栏·资本与供应链

掌链《资本与供应链》旨在从资金链和价值链视角,解读供应链竞争,分析供应链安全,透视中西方大国的战略性产业供应链“链主”与“金主”的产融协同。

作者:景舟